PRISE EN CHARGE : COÛT EMPLOYEUR ET SALARIES

Quelle indemnisation sera versée par l’employeur ?

Pour chaque heure chômée, sauf dispositions conventionnelles plus avantageuses (comme la convention collective SYNTEC par exemple), l’employeur doit verser aux salariés une indemnité égale à 70 % de sa rémunération brute horaire (article R.5122-18 du Code du travail). Et ce, désormais également pour les heures de formation ayant données lieu à un accord de l’employeur à compter du 28 mars 2020. En effet celles-ci ne sont plus indemnisées à 100%.

Sur quelle assiette ?

La rémunération à retenir est celle servant d’assiette au calcul de l’indemnité de congés payés (calculée selon la règle du maintien de salaire).

La circulaire DGEFP 2013-120 du 12 juillet 2013 rappelle que l’assiette inclut le salaire brut ainsi que les majorations pour travail supplémentaires, les avantages en natures dont le salarié ne continuerait pas à jouir pendant la durée de son congé, les primes et autres compléments de salaire dès lors qu’ils ne rémunèrent pas déjà la période des congés (par exemple, une prime calculée uniquement sur les périodes de travail ou pour compenser une servitude de l’emploi). En revanche, une prime attribuée globalement sur l’ensemble de l’année comme une prime de 13e mois ou une prime de vacances sont exclues.

La rémunération est ensuite ramenée à un montant horaire sur la base de la durée légale de travail ou, lorsqu’elle est inférieure, de la durée collective de travail ou de celle mentionnée dans le contrat de travail.

Mon salarié qui fait 39 heures par semaine sera indemnisé sur la base de 39 heures par le dispositif d’activité partielle.

Les heures supplémentaires ne sont pas prises en compte dans le cadre de l’activité partielle. Sont uniquement indemnisées par l’employeur au titre de l’activité partielle les heures « chômées » sous la durée légale (ou si elle est inférieure, la durée collective ou la durée contractuelle).

Les heures supplémentaires ou complémentaires « chômées » (c’est-à-dire les heures au-delà de la durée légale ou de la durée contractuelle), sauf dispositions conventionnelles sur l’activité partielle plus favorables, n’ont pas à être indemnisées par l’Etat, ni par l’employeur.

L’ordonnance 2020-346 du 27 mars 2020 a assoupli cette disposition pour les heures d’équivalence. Ces heures sont désormais prises en compte pour l’appréciation du nombre d’heures indemnisables.

Un nouvel assouplissement est également attendu pour les salariés du secteur des Hôtels-Cafés-Restaurants ayant un horaire hebdomadaire de 39 heures mais aucun texte officiel n’a été publié au jour de la rédaction de cette lettre sociale.

Quel salaire net va percevoir mon salarié ?

Les indemnités d’activité partielle n’étant pas assujetties aux cotisations de sécurité sociale, les salariés bénéficient en réalité de 84% de leur salaire net environ.

Si après versement de l’indemnité d’activité partielle, la rémunération du salarié est inférieure au SMIC net mensuel, l’employeur devra lui verser une allocation complémentaire en plus afin que le salarié bénéficie au moins de ce montant (garantie ouverte également aux salariés à temps partiel). Le taux horaire de l’indemnité d’activité partielle qui leur sera versée ne pourra pas être inférieur au SMIC horaire sans avoir, toutefois, pour effet d’indemniser le salarié à un taux supérieur à son taux horaire habituel.

Y a-t-il des charges patronales et salariales sur l’indemnité versée par l’employeur ?

Les indemnités légales d’activité partielle ne sont pas soumises à cotisations sociales, ni aux taxes assises sur les salaires. Pour le salarié, elles seront en revanche soumises à CSG / RDS au taux de remplacement de 6,70 %, à l’exception des personnes à faibles revenus qui bénéficieront d’une réduction ou d’une exonération de ces contributions.

L’ordonnance 2020-346 du 27 mars 2020 étend, désormais, ce régime social aux majorations d’indemnités d’activité partielle prévues par accord collectif ou par simple décision unilatérale. Ce complément doit donc être traité comme un revenu de remplacement.

Quelles allocations d’activité partielle perçoit l’employeur ?

Depuis le décret 2020-325 du 25 mars 2020 les allocations d’activité partielle versées par l’Etat correspondent, désormais, au pourcentage de la rémunération maintenue par l’employeur soit 70% de la rémunération brute du salarié concerné dans la limite de 4,5 SMIC. Un montant plancher a été fixé à 8,03€. Il correspond à un SMIC net environ (excepté pour les apprentis et les contrats de professionnalisation).

La rémunération reste celle retenue pour le calcul de l’assiette des congés payés selon la règle du maintien de salaire (cf. question 11 sur l’indemnité employeur).

Rappelons que seules les heures chômées en deçà de la durée légale du travail peuvent faire l’objet d’une indemnisation ou, lorsqu’elle est inférieure, la durée collective du travail ou la durée stipulée au contrat sur la période considérée (Article R5122-11 du code du travail).

Précisons que l’ordonnance 2020-346 du 27 mars 2020 a assoupli cette disposition pour les heures d’équivalence. Ces heures sont désormais prises en compte pour l’appréciation du nombre d’heures indemnisables.

Quelles sont les heures d’équivalence prises en compte ? Et comment doivent-elles être déclarées ?

Depuis l’ordonnance n° 2020-346 du 27 mars 2020 portant mesures d’urgence en matière d’activité partielle, les employeurs des secteurs en régime d’équivalence peuvent prendre en compte les heures d’équivalence dans le décompte des heures chômées, pour le calcul de l’allocation et de l’indemnité d’activité partielle.

Attention, les heures d’équivalence s’appliquent uniquement à certains salariés, occupant des postes comportant des périodes d’inaction durant les heures de travail dans les secteurs suivants :

- Transport routier de marchandises (personnels roulants) ;

- Hospitalisation privée et médico-social à caractère commercial (surveillants, infirmiers diplômés d’État, aides-soignants certifiés et garde-malades dont le poste couvre une période de travail comprise entre 18 heures et 8 heures) ;

- Tourisme social et familial (personnel d’encadrement des mineurs, accompagnateurs de groupes et guides accompagnateurs exerçant à temps complet dans le secteur du tourisme social et familial) ;

- Commerces de détail de fruits et légumes, épicerie et produits laitiers (personnel de vente occupé à temps complet) ;

- Autres secteurs déterminés par convention ou accord de branche étendu.

En pratique :

Le système d’information de l’ASP est paramétré de telle sorte qu’il n’est pas possible de déclarer une durée hebdomadaire supérieure à 35h.

Dès lors, 2 cas de figure :

- Si la durée à indemniser est inférieure à 35 h, pas de difficulté : l’entreprise renseigne la durée à indemniser, et le taux horaire « réel » (calculé sur l’assiette de la durée d’équivalence).

Exemple : une entreprise de transport routier a une durée d’équivalence de 43 h. Le salarié est payé à un taux horaire brut de 15 € (soit une rémunération mensuelle brute de 2 580 €).

Le salarié a travaillé et a été rémunéré 20 h durant la semaine. La durée à indemniser est donc de 43 h – 20 h = 23 h.

L’entreprise doit indemniser son salarié à hauteur de 70 % d’une assiette de 23 h au taux horaire brut de 15 €, soit un montant total brut de 0,7 X 23 X 15 = 241,5 €.

Lors de sa demande d’indemnité, elle déclare à l’ASP 23 h au taux horaire brut de 15 X 0,7 = 10,5 €.

- Si la durée à indemniser est supérieure à 35h, l’entreprise devra procéder à une règle de 3 pour ramener la durée déclarée dans le SI à 35h. En d’autres termes, l’indemnisation sera calculée sur 35h, mais avec un taux horaire brut majoré, de manière à ce que l’entreprise soit indemnisée de la même manière que si la durée prise en compte avait été fixée à 43h, avec un taux horaire non-majoré.

Exemple : une entreprise de transport routier a une durée d’équivalence de 43 h. Le salarié est payé à un taux horaire brut de 15 € (soit une rémunération mensuelle brute de 2 580 €).

Le salarié n’a travaillé que 3 h durant la semaine. La durée à indemniser est donc de 43 h – 3 h = 40 h.

L’entreprise doit indemniser son salarié à hauteur de 70 % d’une assiette de 40 h au taux horaire brut de 15 €, soit un montant total brut de 0,7 X 40 X 15 = 420 €.

Lors de sa demande d’indemnité, elle déclare à l’ASP 35 h, à un taux horaire retraité calculé de la manière suivante : taux horaire brut retraité = 0,7 X taux horaire réel X nombre d’heures à indemniser / 35.

Soit, dans notre exemple : taux horaire retraité = 0,7 X 15 X 40 / 35 = 12 €. L’entreprise doit donc renseigner dans le SI une durée de 35 h, à un taux horaire de 12 €.

Après l’acceptation, en pratique comment l’employeur demande le versement de l’allocation d’activité partielle ?

La demande initiale effectuée auprès de la DIRECCTE est une demande prévisionnelle. Chaque mois, après l’établissement des bulletins de paie, il conviendra de se reconnecter avec les identifiants et mots de passe pour déclarer le nombre réel d’heures chômées indemnisable.

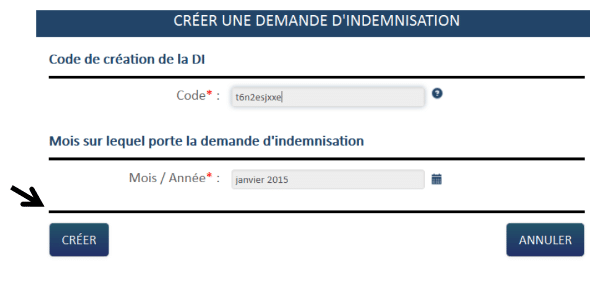

Sur l’extranet activité partielle, il convient de cliquer sur « Créer une DI » dans le menu « Demande d’indemnisation ».

S’il existe au moins une demande d’indemnisation, vous pouvez sélectionner l’onglet « Création d’une nouvelle demande d’indemnisation » sur l’écran de « Saisie/modification » d’une demande d’indemnisation.

Un code alphanumérique est nécessaire afin de créer toute demande d’indemnisation. Il permet de confirmer à l’administration que la demande d’indemnisation est bien rattachée à une décision d’autorisation signée et sécurise comptablement et informatiquement toute la démarche. Il se trouve dans la notification de la décision d’autorisation visée par l’administration et reçu électroniquement par l’établissement.

La demande d’indemnisation doit comprendre :

- Les noms et prénoms des salariés concernés ;

- Le numéro de sécurité sociale des salariés ;

- La forme d’aménagement du temps de travail à laquelle ils sont soumis (pour le cas normal à 35h/semaine, cliquer le cas 1) ;

- Le nombre d’heures prévu au contrat ;

- Le nombre d’heures travaillées ;

- Le nombre d’heures chômées pour chacune des périodes.

- Le taux horaire.

Pour information, en période normale, le remboursement de la DIRECCTE intervient sous un délai de 15 jours. Compte tenu du nombre de dossiers en cours de traitement, le délai de remboursement sera probablement plus long.