LE NOUVEAU DISPOSITIF DE SURAMORTISSEMENT

La Loi de finances pour 2019 a instauré un nouveau dispositif dit « de suramortissement » en faveur des PME qui investissent dans la robotique et la digitalisation industrielle. Il prend la forme d’une déduction extra-comptable égale à 40 % de la valeur d’origine du bien éligible.

Dans ses commentaires du 15 mai 2019 du dispositif de déduction exceptionnelle des investissements dans la transformation numérique et la robotisation, l’administration détaille les biens, issus des nouvelles technologies, qui peuvent bénéficier du dispositif de suramortissement en faveur des PME industrielles.

La déduction exceptionnelle est ouverte aux entreprises :

- Soumises à l’IS ou à l’IR selon un régime réel d’imposition

- Qui affectent le bien à une activité industrielle (l’activité industrielle s’entend de celle qui concourt à la fabrication ou à la transformation de biens corporels mobiliers et pour laquelle le rôle du matériel et de l’outillage est prépondérant). Une entreprise n’exerçant qu’exclusivement une activité commerciale, agricole, artisanale ou libérale n’est pas éligible à la déduction.

- Qui sont des PME au sens de la réglementation européenne (effectif < 250 salariés / CA < 50 M€ / Bilan < 43 M€). Dans une mise à jour de sa base Bofip du 15 mai 2019, l’administration précise que les critères de qualification (effectif salarié, chiffre d’affaires ou total de bilan) sont appréciés au titre du dernier exercice clos avant l’acquisition ou la fabrication du bien éligible, ou avant la signature du contrat de crédit-bail y afférent et sont calculés sur une base annuelle, soit 12 mois. Le dépassement ultérieur des seuils ne prive pas l’entreprise de pratiquer la déduction exceptionnelle pendant toute la période d’utilisation du bien (BOI-BIC-BASE-100-30 no 20).

Le dispositif s’applique aux entreprises qui acquièrent ou fabriquent un bien éligible ou le prennent en crédit-bail ou en location avec option d’achat (pour les biens donnés en location simple ou mis à disposition à titre gratuit, seul le propriétaire juridique peut bénéficier du dispositif du suramortissement).

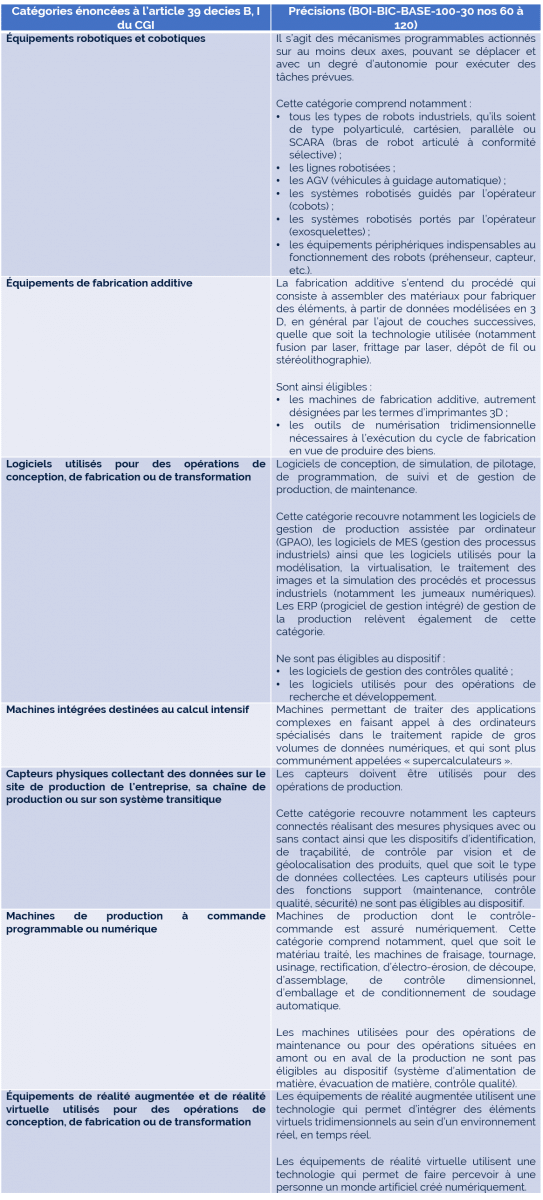

Les précisions administratives données à propos des biens qui peuvent bénéficier du dispositif sont présentées dans le tableau ci-dessous :

La déduction exceptionnelle s’applique aux biens acquis à l’état neuf ou fabriqués à compter du 1er janvier 2019 et jusqu’au 31 décembre 2020 ainsi qu’aux biens neufs pris en location dans le cadre d’un contrat de crédit-bail ou d’un contrat de location avec option d’achat conclus à compter du 1er janvier 2019 et jusqu’au 31 décembre 2020.

En outre, pour ouvrir droit à la déduction exceptionnelle, les biens acquis ou fabriqués à compter du 1er janvier 2019 doivent avoir fait l’objet d’une commande ferme à compter du 20 septembre 2018 pour les biens acquis et d’une décision définitive de fabrication par la direction de l’entreprise à compter de cette même date, pour les biens fabriqués par l’entreprise elle-même.

S’agissant des biens acquis, l’entreprise doit être en mesure d’apporter la preuve que le bon de commande, le contrat, le devis, ou tout autre document matérialisant l’accord des parties sans réserve ni condition, a été émis postérieurement au 19 septembre 2018.

Concernant les biens fabriqués par l’entreprise elle-même, elle doit apporter la preuve que la date de la décision définitive de fabrication, entendue comme la date à partir de laquelle les coûts de production du bien sont immobilisés à l’actif du bilan est postérieure au 19 septembre 2018.

ATTENTION :

Le bénéfice de la déduction exceptionnelle est subordonné au respect de certaines conditions :

- Les investissements dans des actifs corporels ou incorporels bénéficiant de la déduction doivent se rapporter à la création d’un établissement, à l’extension d’un établissement existant, à la diversification de la production d’un établissement vers de nouveaux produits supplémentaires ou à un changement fondamental de l’ensemble du processus de production d’un établissement existant ;

- Les actifs incorporels (en pratique les logiciels) doivent être exploités exclusivement par l’entreprise bénéficiant de la déduction, être considérés comme des éléments d’actifs amortissables, avoir été acquis aux conditions du marché auprès d’un tiers non lié à l’acheteur et figurer à l’actif pendant au moins trois ans ;

- Le montant de l’aide ne doit pas excéder certains plafonds.

Le montant de l’aide ne doit pas dépasser les plafonds d’intensité suivants :

- 20 % du coût de l’investissement pour les petites entreprises (effectif < à 50 salariés et CA ou Bilan < à 10 millions d'euros.) ;

- 10 % du coût de l’investissement pour les moyennes entreprises (effectif compris entre 50 et 250 salariés et CA compris entre 10 et 50 millions d’euros ou Bilan compris entre 10 et 43 millions d’euros.).

Si le plafond d’intensité est dépassé, la déduction n’est acquise qu’à hauteur des montants inférieurs au seuil de l’aide.

Exemple :

Une petite entreprise, au sens du droit de l’UE, acquiert le 1er juin 2019 un robot industriel d’une valeur de 25 000 € hors taxes et une imprimante 3D d’un montant de 5 000 € hors taxes dont la durée normale d’utilisation est de 10 ans.

- Le montant des déductions exceptionnelles s’élève à 12 000 € (30 000 x 40%), soit 1 200 € par an sur une période de 10 ans ;

- Le taux d’imposition sur les bénéfices de l’entreprise est de 15 %, l’entreprise réalise une économie d’impôt annuelle de 180 € (1200 x 15 %) ;

- Le plafond d’intensité du RGEC s’établit à 6 000 € (30 000 € x 20 %), soit un plafond annuel de 600 €.

Sous réserve que l’entreprise demeure imposée au taux de 15 %, le dispositif lui procure une aide de 1 800 € au terme de la période d’amortissement inférieure au plafond RGEC (6 000 €).

Le plafond d’intensité de 20 % pour les petites entreprises est donc respecté sur chacun des exercices.